Modifiez votre assurance de prêt selon votre situation

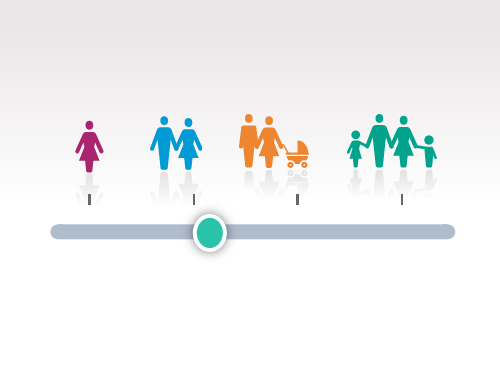

Des changements familiaux ou professionnels surviennent parfois pendant la période de remboursement de votre prêt immobilier. Certains peuvent vous inciter à modifier votre quotité d'assurance crédit.

Lors de la souscription de votre assurance emprunteur, vous déterminez la quotité du capital emprunté que vous souhaitez assurer pour chacun des co-emprunteurs en tenant compte de vos revenus et, de votre situation familiale et professionnelle. La meilleure protection consistant à choisir une quotité assurée de 100% pour chaque co-emprunteur.

Qu'est-ce que la quotité assurée ?

C'est la part du capital emprunté couverte par l'assureur pour chaque co-emprunteur en cas de défaillance. Si vous empruntez seul, la banque vous imposera généralement d'assurer 100% du capital emprunté. Si vous empruntez à deux, le taux global peut varier de 100% (50% pour chacun, 70/30...) à 200% (chaque co-emprunteur est assuré à 100%).

Des changements de situation qui impactent l'assurance emprunteur

En cours de prêt, des changements personnels ou professionnels sont susceptibles de modifier votre capacité de remboursement et de vous inciter à renégocier la quotité d'assurance du (ou des) emprunteur(s). Selon la loi, sont à signaler à votre assureur, les changements aggravant le risque couvert lors de la souscription, ou en générant d'autres, par rapport au questionnaire utilisé pour évaluer les risques (article L 113-2, 3° du code des assurances).

Par ailleurs, votre contrat comporte parfois des clauses liées à l'évolution de votre situation personnelle (mariage, pacs, séparation), à un changement de profession, ou à l'arrêt de consommation de tabac. Un changement de formule et un nouveau calcul de votre cotisation en découle parfois. La modification de la quotité assurée sera toujours soumise à l'accord de la banque et/ou de l'assureur.

Votre assurance en cas de divorce ou de séparation

Dans certains cas, lors d'un divorce ou d'une séparation, pour conserver le bien seul, un des co-emprunteurs rachète la part de l'autre. Ce dernier est alors libre de se désolidariser du prêt et, dans ce cas, n'a plus besoin d'être couvert par une assurance emprunteur. Ce basculement de la totalité du remboursement vers un seul co-emprunteur est à valider par l'établissement financier et l'assureur du prêt, qui vérifieront sa capacité à assumer financièrement l'emprunt. La quotité est alors réajustée pour garantir le capital restant à rembourser.

Dans d'autres cas, le bien immobilier est revendu. Dès lors, les co-emprunteurs remboursent le crédit immobilier par anticipation grâce au fruit de la vente. L'assurance emprunteur prend alors fin puisqu'il n'y a plus de capital emprunté à garantir.

Une faculté de résiliation étendue

Depuis la loi Lemoine du 28 février 2022, vous pouvez changer à tout moment d'assurance emprunteur. Lorsque votre situation évolue, vous n'êtes donc plus tenu de garder l'assurance de prêt souscrite initialement et, êtes libres de chercher un contrat moins cher, à condition qu'il présente des garanties au moins équivalentes.

Consultez nos podcasts pour en savoir plus sur toutes les grandes étapes de votre projet immobilier de la recherche de votre bien à la remise des clés.